De nombreuses raisons peuvent vous amener à refinancer votre maison. L’une des plus courantes est pour obtenir un taux d’intérêt inférieur à celui que vous aviez initialement accepté et, en définitive, payer beaucoup moins d’intérêts. Le refinancement de votre maison permet également d’utiliser la valeur nette de votre propriété pour investir à long terme, dans l’immobilier et les études par exemple.

Cependant, le processus de demande de prêt prend parfois du temps et, si vous n’y prenez pas garde, vous risquez de passer à côté d’économies en sautant une étape. Afin de bien vous préparer, nous avons préparé une liste de choses à savoir avant de refinancer votre maison.

-

Déterminez si le refinancement de votre maison est la bonne solution

Comme il s’agit d’un engagement à long terme, vous devriez déterminer si vous contracterez de bonnes ou de mauvaises dettes, aux termes de Canadian Mortgages Inc. Bien que le refinancement hypothécaire puisse offrir des taux d’intérêt moins élevés, vous devez déterminer la valeur actuelle de votre propriété, ainsi que celle des autres propriétés dans votre région.

Il est judicieux d’utiliser l’argent obtenu à la suite du refinancement pour effectuer des placements à long terme, comme pour la retraite, mais l’utiliser pour rénover n’est pas nécessairement une bonne idée dans toutes les circonstances.

Nous avons déjà expliqué comment déterminer la valeur nette actuelle de votre maison, qui dépend de deux facteurs : le montant de votre prêt hypothécaire remboursé à ce jour et la valeur que votre maison a prise. Dans une situation de refinancement, vous pouvez emprunter jusqu’à 80 % de la valeur estimative de votre maison, moins le solde de votre prêt hypothécaire.

-

Déterminez si vous êtes en mesure de payer le coût du refinancement

Peut-être tentez-vous d’obtenir un meilleur taux hypothécaire qui sera avantageux à long terme, mais encore faut-il que vous ayez les moyens d’assumer les droits de demande, l’assurance titres et les frais de clôture.

Vous devez être bien au fait des montants de remboursement et des pénalités, car le coût du refinancement de votre maison dépend de votre utilisation de la valeur nette. Certains prêteurs vous offriront un refinancement « sans frais », mais vous devrez payer un taux d’intérêt légèrement plus élevé pour couvrir les coûts liés à la conclusion de la transaction.

Avant d’amorcer le processus de demande, jetez un coup d’œil à votre cote de crédit et assurez-vous d’être en bonne position pour obtenir une meilleure soumission, car c’est un aspect que les prêteurs vérifieront.

-

Assurez-vous d’avoir tous les bons documents

Lorsque vous procédez au refinancement, assurez-vous d’avoir les documents appropriés : bordereaux de paie, déclarations de revenus, rapports de crédit et relevés des dettes impayées.

Loans Canada vous informe que votre maison sera évaluée, alors assurez-vous d’avoir tous les documents requis pour ce processus, notamment : copie de l’avis d’évaluation foncière ou du compte de taxes foncières, rapports d’inspection de la maison, plan du terrain et liste des rénovations effectuées et des coûts connexes. Notez bien qu’une inspection typique vous coûtera entre 300 $ et 400 $.

-

Trouvez les meilleures options de refinancement

Selon l’Agence de la consommation en matière financière du Canada, il existe plusieurs options de prêt sur la valeur nette d’une propriété, y compris le versement d’une somme forfaitaire dans votre compte au moyen d’un refinancement, une marge-crédit sur valeur domiciliaire et un deuxième prêt hypothécaire. Chaque option comporte différentes restrictions.

Lors de vos recherches, recherchez un calculateur de refinancement hypothécaire en ligne pour vous aider à déterminer le meilleur rapport qualité-prix; consultez-en plusieurs pour vous assurer de prendre une décision éclairée.

Une autre option consiste à demander l’aide d’un conseiller en prêt hypothécaire pour déterminer les meilleures options et effectuer le processus de demande.

-

Préparez-vous en vue de l’inspection de votre maison

De la même façon que vous vous prépareriez si vous la vendiez, assurez-vous que votre maison est propre et ordonnée pour la visite et le rapport de l’évaluateur. Le travail de l’évaluateur consiste à déterminer la valeur de votre maison; sa visite durera probablement jusqu’à 45 minutes.

Avant l’inspection, corrigez tout problème qui pourrait nuire à l’évaluation, y compris les problèmes structurels liés à la maison, les problèmes de plomberie et les problèmes liés aux systèmes de chauffage, de ventilation et de climatisation (CVC) et aux systèmes électriques.

De nombreuses inspections comprennent aussi une évaluation du toit, alors assurez-vous aussi que votre vide sanitaire est accessible – et que votre toit est en bon état, que les gouttières et les gargouilles sont exemptes de mousse et de débris, et que les tuiles endommagées sont réparées.

Envisagez-vous de refinancer votre maison? Quels obstacles avez-vous dû surmonter? Faites-nous part de vos commentaires.

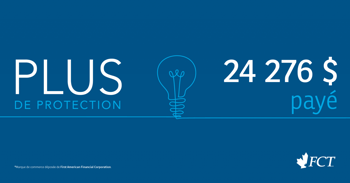

Assurance par Compagnie d’assurances FCT ltée. Services par Compagnie de titres First Canadian limitée. La compagnie de services n’offre pas de produit d’assurance. Ce document n’a pour but que de fournir des renseignements généraux. Pour connaître la couverture et les exclusions exactes, reportez-vous à la police. Des exemplaires sont offerts sur demande. Certains produits et services peuvent varier selon la province. Les prix et les produits et services offerts peuvent changer sans préavis.

MD Marque de commerce déposée de First American Financial Corporation.